L’andamento dei prezzi delle principali materie prime per la produzione dell’acciaio – minerale di ferro e carbone da coke – è stato osservato con attenzione nel 2023 poiché, anche se i prezzi delle materie prime sono diminuiti, sono stati in generale più alti del previsto, incidendo sui margini dei principali produttori di acciaio. I principali protagonisti dei mercati esaminati da SteelOrbis hanno descritto le aspettative sui prezzi per il 2024 per le principali materie prime come “abbastanza forti”.

Minerale di ferro

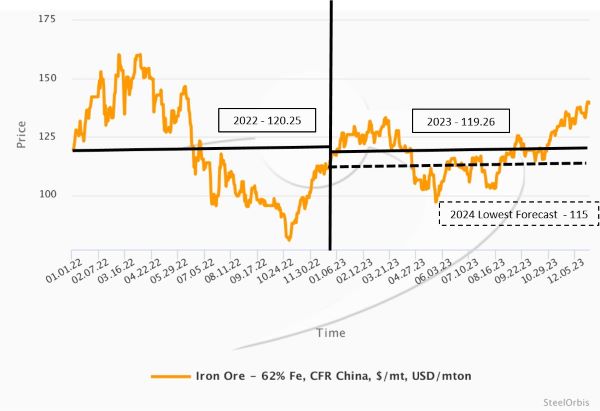

I prezzi del minerale di ferro si sono attestati a livelli superiori alle attese nel 2023, a fronte di alcuni piccoli aumenti annuali della produzione di acciaio grezzo in Cina e dato l’impatto dei prezzi dei future. Secondo i dati di SteelOrbis, nel 2023 il prezzo medio del minerale di ferro con il 62% di Fe era pari a 119,29 $/t CFR (dati fino al 26 dicembre), leggermente in calo rispetto alla media del 2022 di 120,25 $/t CFR. I prezzi si muovevano in un range più ristretto rispetto al 2022, ma con lo stesso schema di prezzi più alti all’inizio dell’anno e una tendenza al ribasso e i prezzi più bassi osservati nel periodo maggio-settembre. Tuttavia, nel 2023 l’ultimo trimestre è stato decisamente migliore del solito, con tagli alla produzione di acciaio non così drastici e con scorte portuali molto basse, comprese tra 97 e 108 milioni di tonnellate, contro i soliti 120 milioni di tonnellate e oltre.

Verso la fine del 2023, i prezzi del minerale di ferro d’importazione con un contenuto di Fe del 62% hanno toccato la soglia dei 140 $/t CFR il 22 dicembre, riflettendo le forti condizioni di mercato anche in una stagione tradizionalmente debole per la domanda. Poiché i trasporti sono stati influenzati negativamente dal clima estremamente freddo in Cina a dicembre – le forti nevicate nel nord della Cina, il terremoto di magnitudo 6,2 nel Gansu e le rare condizioni meteorologiche ghiacciate nel nord della Cina – i prezzi del minerale di ferro importato potrebbero aumentare nel prossimo futuro. Inoltre, potrebbe esserci un rifornimento delle scorte di minerale di ferro in vista delle festività del Capodanno cinese, il che fornirebbe un forte sostegno ai prezzi nel primo trimestre del 2024.

Secondo alcune fonti tra produttori di acciaio e trader, i prezzi del minerale di ferro potrebbero aumentare nel 2024, per poi scendere nell’ultima parte dell’anno, con prezzi che si muoveranno nel range 95-145 $/t durante l’intero anno. «Il possibile prezzo medio [per il 2024] è di circa 115 $/t CFR» ha affermato uno dei principali operatori. Altre fonti concordano che il prezzo medio dovrebbe aggirarsi intorno ai 115-120 $/t CFR l’anno prossimo, non lontano dai livelli di prezzo del 2023.

Si prevede che sia l’offerta che la domanda nel mercato del minerale di ferro miglioreranno nel 2024, mentre l’aumento dell’offerta sarà maggiore dell’aumento della domanda. Secondo le stime delle fonti di mercato, l’offerta di minerale di ferro sul mercato globale dovrebbe aumentare di 47,5 milioni di tonnellate, di cui 32,5 milioni di tonnellate provenienti da minatori esteri e 15 milioni di tonnellate di produzione interna cinese. La domanda cinese di minerale di ferro potrebbe aumentare di 8 milioni di tonnellate, mentre la domanda nei mercati esteri potrebbe aumentare di 24 milioni di tonnellate, e quindi ci sarebbe un eccesso di offerta nel mercato del minerale di ferro, che eserciterebbe un impatto negativo sui prezzi, sebbene questo sarebbe limitato in un contesto di aspettative relativamente positive per il mercato cinese, che è il principale motore dei prezzi globali del minerale di ferro.

Coking coal

Anche i prezzi del coking coal nel mercato globale sono stati a livelli inferiori nel 2023 rispetto al 2022, ma l’offerta è rimasta il fattore principale. Secondo i dati di SteelOrbis, il prezzo medio del carbone da coke di alta qualità proveniente dall’Australia si è attestato a 295,68 $/t FOB nel 2023, in calo di 68,92 $/t rispetto al 2022. Un calo così brusco è spiegato dagli effetti della guerra della Russia all’Ucraina e dall’elevata base dei prezzi nel 2022 nel contesto del divieto dell’UE sulle importazioni di carbone dalla Russia mentre, anche prima dell’invasione russa dell’Ucraina, i problemi di approvvigionamento erano visibili a causa delle condizioni meteorologiche avverse in Australia e Canada. In generale, le aspettative di prezzo per il 2023 erano più basse, attorno ai 250-260 $/t FOB, mentre nel quarto trimestre i prezzi si sono mossi sopra i 300-320 $/t FOB, anch’essi valutati come relativamente alti.

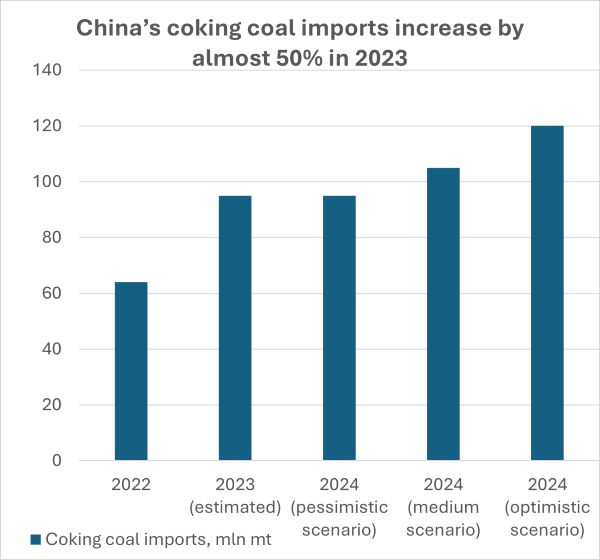

Nel 2024, la produzione cinese di carbone da coke potrebbe rimanere stabile o indicare un leggero aumento. Alla fine del 2023 si sono verificati diversi incidenti minerari in Cina, che limiteranno il rilascio della produzione di carbone da coke nella prima metà dell’anno. Nel 2024, il volume complessivo delle importazioni di carbone da coke in Cina varierà probabilmente da 95 milioni di tonnellate (previsione pessimistica), simile al volume previsto per il 2023, a 105 milioni di tonnellate (scenario medio), a 120 milioni di tonnellate (scenario ottimistico), secondo una serie di fonti tra cui minatori, produttori di acciaio e analisti dei prezzi dei future.

Inoltre, la Cina ripristinerà una tariffa di importazione del 3% sul carbone metallurgico a partire dal 1° gennaio 2024, ad eccezione del materiale proveniente dall’Australia e dalla regione dell’ASEAN. La fornitura di carbone da coke di alta qualità dal Nord America sarà influenzata dal fatto che l’Australia potrebbe essere più competitiva e dal momento che le fonti complessive di alte qualità sono limitate nel mercato cinese.

La Russia ha annunciato una tariffa di esportazione flessibile per il periodo dal 1° ottobre 2023 alla fine del 2024, che varia tra il 4% e il 7% a seconda del tasso di cambio del rublo. Tuttavia, come visto nel quarto trimestre del 2023, i fornitori russi, in particolare quelli di PCI, rimarranno interessati alle vendite in Cina, non avendo molte opzioni alternative. Nel 2024, le importazioni cinesi di carbone da coke russo potrebbero rimanere intorno ai 26 milioni di tonnellate, o indicare un leggero aumento fino a 30 milioni di tonnellate, secondo alcune fonti locali. Inoltre, la Mongolia continuerà ad essere la principale fonte di importazioni di carbone da coke per la Cina, con un volume previsto che rimarrà pari a 50 milioni di tonnellate.

In India, si prevede che la domanda di coking coal aumenterà ulteriormente nel 2024, anche se a un ritmo leggermente inferiore rispetto al 2023. L’India rimarrà uno dei mercati in più rapida crescita per l’acciaio, con una domanda di acciaio prevista in aumento del 7-10% nell’anno fiscale 2024-25 (a partire da aprile 2024), rispetto all’aumento dell’11-12% nell’anno fiscale in corso. Poiché poco più del 45% di tutte le capacità di produzione dell’acciaio nel Paese sono basate su BOF, questo aumento della domanda si rifletterà in maggiori importazioni di carbone da coke. Tuttavia, si prevede una maggiore diversificazione degli acquisti (attualmente più della metà dall’Australia). In particolare, le acciaierie indiane saranno più interessate ad acquistare dalla Russia a prezzi più bassi e aumenteranno gradualmente la loro dipendenza dal coking coal locale, la cui qualità è aumentata di recente. Coal India ha registrato un aumento del 12% nella produzione interna raggiungendo 35,97 milioni di tonnellate nel periodo aprile-novembre 2023.

L’offerta di carbone da coke rimarrà in generale limitata nel 2024, ma secondo il Dipartimento australiano dell’industria, della scienza e delle risorse si prevede un graduale aumento delle esportazioni dall’Australia, fino a 9 milioni di tonnellate. La domanda da parte dei due principali acquirenti, Cina e India, sarà stabile o potrebbe aumentare gradualmente; quindi, i prezzi del carbone da coke nel 2024 potrebbero essere nuovamente più alti di quanto inizialmente previsto, secondo quanto dichiarato dalle fonti. Le principali banche di investimento e gli analisti prevedono che i prezzi del coking coal proveniente dall’Australia scenderanno a livelli di 210-230 $/t FOB nel 2024. Tuttavia, dato il previsto forte primo trimestre con offerta ridotta nel mercato locale in Cina, la consueta dura situazione condizioni meteorologiche in Australia, e il fatto che il 2023 si è concluso a livelli di 320-330 $/t FOB, le previsioni potrebbero essere nuovamente corrette al rialzo.